Faktoring w Banku z Grupy BPS - Dlaczego warto?

Szukasz sposobu na poprawę płynności? Potrzebujesz wsparcia w zarządzaniu wierzytelnościami? Sprawdź aktualną ofertę faktoringu w BPS Leasing i Faktoring.

Faktoring jest kompleksowym produktem finansowym i jednocześnie źródłem finansowania działalności bieżącej firmy. Niejednokrotnie stanowi uzupełnienie istniejącego kredytu krótkoterminowego i pozwala przedsiębiorcy uzyskać także dodatkowe usługi, jakimi są administrowanie i zarządzanie wierzytelnościami, dochodzenie należności oraz przejęcia ryzyka zapłaty za wierzytelność (finansowanie połączone z ubezpieczeniem obrotu gospodarczego).

Faktoring stanowi szeroki zakres usług pozwalający w pierwszej kolejności poprawić firmie płynność finansową oraz efektywniej zarządzać portfelem wierzytelności. Jest formą krótkoterminowego finansowania dla firm udzielających kredytów kupieckich tj. stosujących odroczone terminy płatności. W chwili wykupu wierzytelności handlowych odbiorca staje się dłużnikiem Faktora i jemu bezpośrednio spłaca swoje zobowiązania wynikające z zakupu towaru lub usługi.

BPS Leasing i Faktoring zapewnia system faktoringowy Faktor24 do obsługi wierzytelności umożlwiający rozliczanie per faktura, indywidualną bieżącą obsługę operacyjną poprzez dedykowanego opiekuna, samodzielnie dokonuje oceny sytuacji ekonomiczno-finansowej firm oraz podejmuje decyzje faktoringowe. Z oferty Spółki korzystają głównie firmy produkcyjne, handlowe i usługowe realizujące sprzedaż dla stałych odbiorców.

Szczegółowe informacje dot. oferty faktoringu dostępne są na stronie

Dlaczego warto?

-

Poprawa płynności finansowej

-

Wzrost dyscypliny płatniczej Kontrahentów

-

Bezpieczeństwo obrotu handlowego (ubezpieczenie, weryfikacja Kontrahentów)

-

Kompleksowe zarządzanie wierzytelnościami przez Faktora

-

Brak konieczności angażowania majątku na zabezpieczenie

Nasza oferta

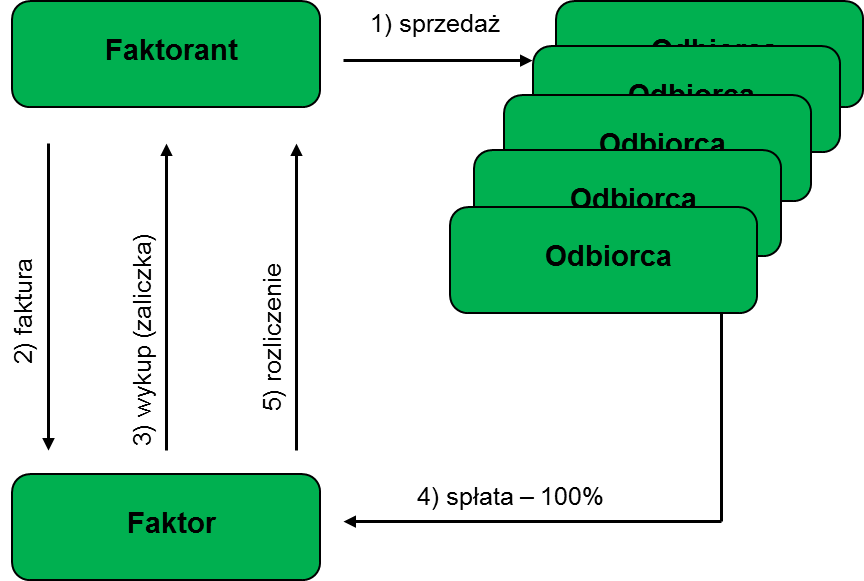

Faktoring klasyczny z regresem (bez przejęcia ryzyka lub inaczej niepełny) jest najbardziej dostępnym produktem dla tych podmiotów gospodarczych, których sprzedaż rozkłada się na kilku lub najlepiej więcej odbiorców z zadowalającą historią współpracy z nimi. Łączy on w sobie usługę finansowanie wraz z usługami zarządzania i administrowania wierzytelnościami oraz w razie potrzeby również ich dochodzenia. Decyzje o przyznaniu limitów dla odbiorców i wnioskodawcy (Faktoranta) podejmowane są bezpośrednio przez Faktora w oparciu o portfelowe rozproszenie należności będące jednocześnie istotnym elementem zabezpieczenia całej transakcji. Ustalany jest tzw. „limit koncentracji”, który określa maksymalny procentowy udział wierzytelności od jednego odbiorcy w ogólnym portfelu wierzytelności skupionych od klienta (faktoranta).

Schemat transakcji faktoringu klasycznego z regresem:

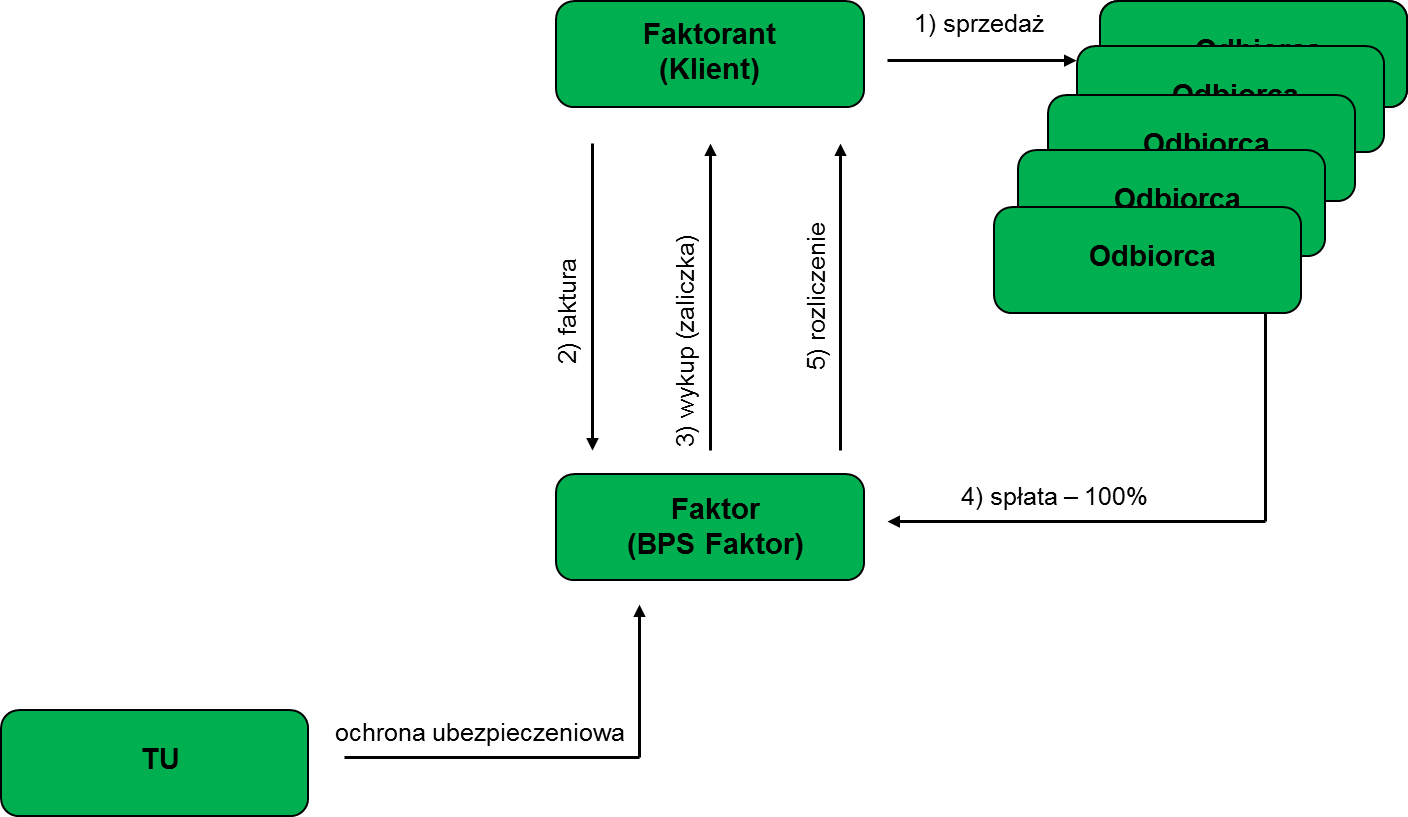

Faktoring klasyczny bez regresu (z przejęciem ryzyka lub inaczej pełny) pozwala na przejęcie ryzyka braku zapłaty wierzytelności wynikającego z niewypłacalności odbiorcy lub opóźnienia w zapłacie wierzytelności poprzez ubezpieczenie należności, co pozwala firmie zminimalizować ryzyko handlowe. Produkt ten jak i faktoring klasyczny z regresem działa na zasadach tzw. faktoringu jawnego, w którym odbiorcy są informowani o fakcie podpisania umowy faktoringowej (cesja wierzytelności) oraz występują usługi finansowania, zarządzania wierzytelnościami, sprawnego administrowania, monitorowania, dyscyplinowania odbiorców i ubezpieczenia obrotu.

Schemat transakcji faktoringu klasycznego bez regresu:

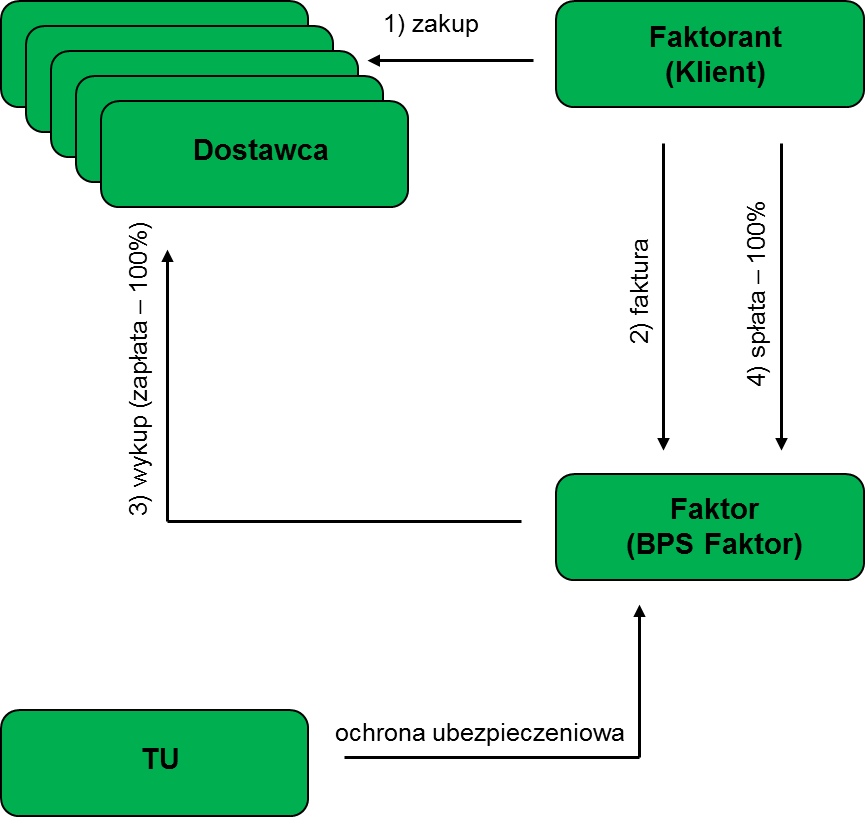

Faktoringu odwrotny (na finansowanie dostaw) jest rozwiązaniem, w przypadku którego Faktor płaci za dług w imieniu odbiorcy na rachunek dostawcy przed terminem płatności lub najdalej w dniu wymagalności wierzytelności. Dzięki temu przedsiębiorstwo zyskuje dodatkowy termin na spłatę pierwotnego zobowiązania i także i w tym przypadku może wynegocjować upusty lub rabaty u swoich dostawców.

Finansowanie w ramach faktoringu odwrotnego jest możliwe łącznie z faktoringiem klasycznym z regresem.

Schemat transakcji faktoringu odwrotnego (na finansowanie dostaw):

Na czym polegają poszczególne usługi dodatkowe wchodzące w skład faktoringu ?

- Zarządzanie wierzytelnościami - usługa polegająca na prowadzeniu przez Faktora wszystkich czynności związanych z rozliczeniami pomiędzy klientem a jego odbiorcami. Obejmują one księgowanie wierzytelności, dokonywanie rozliczeń spłat wierzytelności, sporządzanie stosownych dokumentów, raportów oraz analiz handlowych.

- Monitorowanie – usługa oparta na bieżącym, bardzo ścisłym kontakcie z odbiorcami zgłoszonymi do faktoringu. Faktor przejmuje uciążliwe dla firmy czynności związane z monitorowaniem przebiegu terminowości i zagrożeń spłat wierzytelności. Monitorowanie poprawia dyscyplinę płatniczą odbiorców, a poza tym pozwala na znaczne oszczędności w kosztach administrowania wierzytelnościami. W ramach tej usługi przygotowywane są dla firm bieżące raporty o stanie i przebiegu spłaty wierzytelności.

- Dochodzenie wierzytelności – Faktor przejmuje na siebie negatywne aspekty współpracy pomiędzy klientem a odbiorcami tj. wykonywanie uciążliwych czynności prowadzących do uzyskania spłaty po terminie wymagalności wierzytelności. Czynności te obejmują w szczególności telefoniczne ponaglenia odbiorców, wysyłanie upomnień, monitów, naliczanie odsetek za zwłokę, jak również prowadzenie dochodzenia wierzytelności na drodze sądowej.

- Przejęcie ryzyka odbiorcy (dotyczy faktoringu bez regresu) - polega na przejęciu przez Faktora ryzyka opóźnienia w spłacie lub niewypłacalności odbiorcy. Usługa ta ma charakter „ubezpieczenia” obrotów handlowych klienta w obrocie krajowym, co pozwala mu minimalizować ryzyko handlowe transakcji.

Celem oferowanych usług jest poprawa płynności finansowej i zarządzanie portfelem wierzytelności.